国际财务报告准则第 9号-金融工具(IFRS9)已于 2018年1月1 号开始生效。

新准则下,AFS中大部分股票资产将至重分类至FVPL,而FVPL大幅增长将进一步导致险企业绩波动增大。

申万宏源分析认为,鉴于我国险资运用趋于积极,未来股基占比空间将出现较大提升,叠加久期匹配较好、现金流稳定下收益相对较高的资产对于险资具有较强吸引力,高分红、低估值股票将成为未来的香饽饽。

国际新规是个啥?

历经5年反复修订,国际财务报告准则第9号-金融工具(IFRS9)于2014年7月定稿,并于2018 年正式生效。

按照规定,AH 股上市企业、境外上市并采用IFRS 企业将于2018 年1月1日实施;境内上市公司于2019 年1月1日起实施。

目前, 中国平安已经于2018 年1月1日起率先实施 IFRS9,其他AH 险企将于2021年1月1日起实施。

值得关注的是,核心变化有2个。

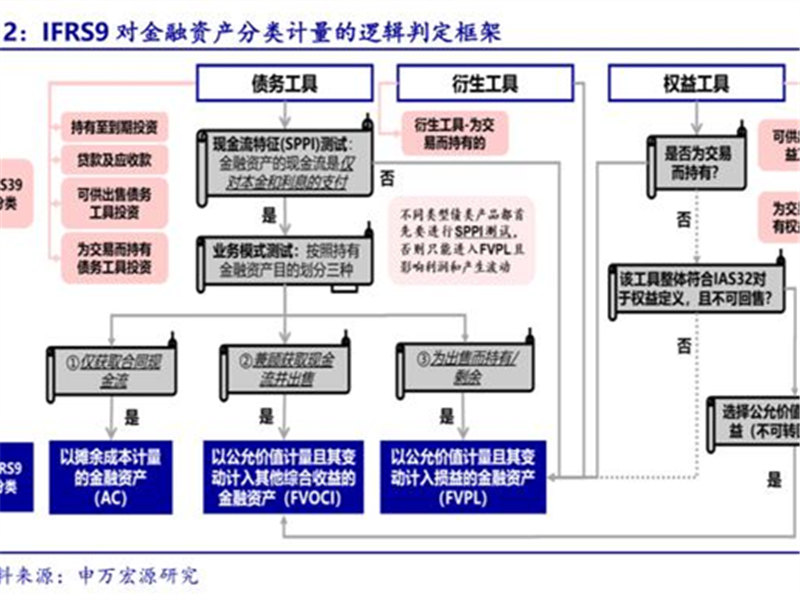

第一,金融资产分类与计量由四分法变为三分法。

新会计准则 IFRS 9 下,金融资产计量类别按照管理金融资产的业务模式及合同现金流特征 划分,具体包括三类:一是以摊余成本计量的金融资产(简称 AC),二是以公允价值计量且其变动计入当期损益的金融资产(简称 FVPL),三是是以公允价值计量且其变动计入其他综合收益的金融资产(简称 FVOCI)。

第二、金融资产减值采用预期信用损失模型。

新准则下金融资产减值,从原来的“已发生损失模型”变更为“预期损失模型”,以预期信用损失为基础进行减值会计处理,计提力度增大且减值范围扩展至表外。

新准则相对旧准则,在资产确认首日就要确认预期信用损失,且对未来损失的估计依据的是过去、现在及未来的预测信息,一旦初始计量后信用风险显著增加,即便无客观减值证据,未来存续期间的 ECL 全部进行确认。

此外,适用范围扩大,不仅包括表内的存款、贷款、应收应付款等等,表外的业务如承诺、担保均要求计提减值。

新规对保险业影响几何?

根据申万宏源非银团队分析,国际新规出台后,短期内,FVPL大幅增长,将加大业绩波动。

新规中,AFS中大部分股票资产将重分类至FVPL下。

旧准则下,上市险企可供出售金融资产的股票类投资占全部股票投资比重超平均超8成。

从申万宏源整理的数据可以看出,切换至新准则的中国平安FVPL股票类投资大幅增长,占比提升至近5而成,而2017 年末占比不足1 成。

在今年上半年,中国平安FVPL股票投资规模 1211 亿元,较年初的 170 亿元多增 1041 亿元,占集团股票投资规模的比重为 49.5%;而 2017 年末 FVPL股票投资占比仅为 6.2%。

金融资产价格变化带来的业绩波动将进一步增大。

在新规IFRS9下,指定为FVOCI的权益投资需要满足一定条件且不可撤销,增加了企业将股票投资确认为 FVOCI 资产的谨慎性。

一方面,FVOCI 资产公允价值变动不计入损益、股息收入计入损益的特征下,未来浮盈浮亏不可划转至损益表,意味着原来利用 AFS 的处置来把握业绩释放节奏将难以继续。

另一方面,原来 AFS 中的股票资产大量重分类为 FVPL,其变动计入损益的特征下,二级市场波动导致金融资产价格的变化带来业绩波动增大。

平安的巨震之下 追寻IFRS9时代险资股票的投资图鉴

新准则下,平安FVPL投资规模大幅增长,且大量的股票投资被重分类至FVPL科目下。

2018 年初平安金融资产规模/占比如下:

从申万宏源整理的数据可以看出,权益工具从原先的28%骤减至7%。这也是导致此前传言平安权益部门进行大裁员的重要原因。

值得注意的是,平安是唯一一家今年用新会计准则的保险,其他几家要到明年开始。新会计准则下有些资产不得不计入到“以公允价值计量且其变动计入当期损益的金融资产“的科目里,所以资本市场的波动对利润的波动影响太大。

据了解,目前平安资管将加大科技投入,对策略和科技平台升级,进行量化转型,因此内部组织和管理有所调整。尽管“抛售股票”和“大幅裁员”这个消息不实,但预计在股票投资方面,将增加委外、增加量化,减少主动干预,打造“科技型资管公司”。

申万分析称,大额集中长期持股对保险公司具有重要意义,IFRS9时代保险资金大额集中长期持有高分红、低估值蓝筹股的趋势将愈发显著。

华尔街见闻《平安余波——起底四百亿保险资管A股持仓》的文章里也提到,在新准则下,权益类金融资产全部用公允价值计量,如果保险公司把可供出售金融资产搬到FVPL里,那就要求股票尽量波动率小,最后落脚点就是买大盘蓝筹股。

其进一步表示,在新准则下,保险公司无论是选择将权益类金融资产分类为FVPL还是FVOCI,配置高分红、低波动的个股,都是“进可攻退可守”的不二选择。

一方面,对于保险公司这样的大型机构投资者而言,在久期匹配和现金流稳定的前提下,追求相对更高的资产收益率是其投资策略的出发点。预计未来FVPL资产应更多着眼于通过量化对冲等方式弱化业绩波动。

另一方面,FVOCI 资产公允价值变动不计入损益、股息收入计入损益的特征也决定了其对险企股票投资的重大战略意义。高股息率 FVOCI 股票资产非常符合险资“收益确定、久期匹配、业绩波动小”的投资目标。

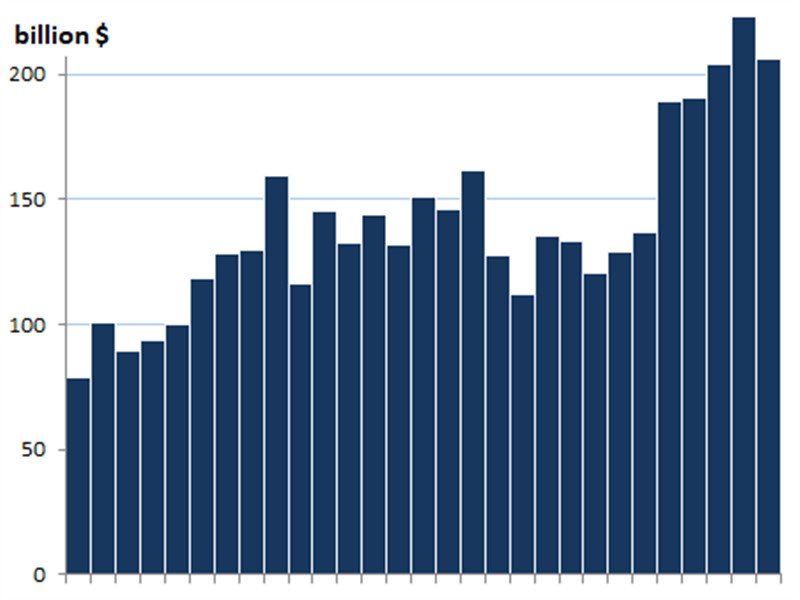

我国险资运用余额持续增长,未来股基占比提升空间较大。

2013年以来,我国险资运用余额持续增长近,占保险公司总资产比重稳定接近9成。

值得注意的是,在当前险资大类资产配置结构中:其他投资 39%>债券 35%>存款 13.1% ≈股票基金12.7% 。

险资配置趋势特征表现明显:一是银行存款占比大幅下降,表明险资运用更加积极; 二是债权投资占比虽有下降,但仍是最为重要的压舱石; 三是非标类投资迅速崛起,股票基金投资占比近1年来保持稳定,以非标债权投资为代表的其他投资CAGR达 27.6%。

在久期匹配和现金流稳定的前提下,追求相对更高的资产收益率无疑是险资投资策略的出发点。

另一点不容忽视的是,在2016年以前,险资股基投资余额随沪深300指数大幅波动,但近一年占比相对稳定。

申银团队认为,伴随国家对非标投资资产的限制,未来险资对标准化的股票、债券配资需求投资将提升,投向股票基金占比的提升空间仍然较大。